Порядок возмещения ущерба при ДТП по ОСАГО

Как взыскать весь ущерб от ДТП в рамках ОСАГО

Вы попали в аварию и хотите получить справедливое возмещение от страховой компании? Наша организация готова помочь Вам в решении этой проблемы! Перед тем как предпринять любые действия ознакомьтесь с планом, который разработали наши специалисты, он поможет составить общее представление о том, что нужно делать для независимой оценки ущерба от ДТП при ОСАГО. Следуя этому плану Вы сможете легко преодолеть все сложности на пути решения проблемы.

Порядок возмещения ущерба от ДТП в рамках ОСАГО

В данной статье часто использующиеся в обиходе понятия «оценка ущерба автомобиля», «экспертиза стоимости ремонта авто», «независимая автоэкспертиза» и т. п. подразумевают под собой определение рыночной стоимости запчастей, материалов и работ для приведения автомобиля в доаварийное состояние.

Порядок возмещения разработан для наиболее общей ситуации:

- виновник аварии может быть однозначно установлен;

- при ДТП пострадали только транспортные средства;

- ответственность всех участников аварии застрахована (есть полис ОСАГО).

Предварительные шаги перед подачей заявления по ОСАГО

1. Прежде всего, вы должны быть уверены, что получили из ГИБДД все необходимые документы о произошедшем ДТП:

- справка о ДТП (с перечнем всех видимых повреждений);

- копии протокола об административном правонарушении, постановление по делу об административном правонарушении или определение об отказе в возбуждении дела об административном правонарушении, если вам их выдали в ГИБДД.

2. Проверьте наличие у Вас страхового извещения о ДТП, которое должно было быть заполнено на месте аварии.

3. Убедитесь, что у Вас есть информация о полисе ОСАГО виновника:

- номер полиса и дата его выдачи;

- название страховой компании, которая выдала полис;

- телефон представительства страховой компании.

4. В течение 5 дней после ДТП уведомьте свою страховую компанию о наступлении страхового случая. Для этого необходимо:

- позвонить по телефону в страховую компанию и сообщить имеющиеся у Вас данные о ДТП и виновнике, при этом специалист, принявший Ваш звонок, должен сообщить Вам номер дела по урегулированию ущерба причиненного Вам;

- постарайтесь отправить по факсу в страховую компанию извещение о ДТП, в идеальном случае направьте копию извещения с уведомлением о вручении почтой.

Передача документов в страховую компанию

5. Подготовьте пакет документов для передачи в страховую кампанию. Вы должны предоставить:

- заявление на страховое возмещение;

- извещение о ДТП;

- справку о ДТП;

- копии протокола об административном правонарушении, постановление по делу об административном правонарушении или определение об отказе в возбуждении дела об административном правонарушении, если вам их выдали в ГИБДД;

- копию документов на транспортное средство (ПТС, свидетельство о регистрации, доверенность на управление машиной, полис ОСАГО);

- копию Вашего паспорта;

- копии телеграмм с вызовом на осмотр;

- чеки на оплату почтовых расходов;

- отчет об оценке ущерба;

- договор, акт приема-передачи и квитанцию об оплате услуг по оценке.

7. По истечении 20 дней с момента принятия страховой компанией заявления о страховой выплате подайте письменное заявление с просьбой выдать копию акта о страховом случае, в котором будет указана окончательная сумма страховой выплаты. Если выплата Вас не устраивает планируйте организацию независимой экспертизы после ДТП.

Организация независимой экспертизы ущерба от ДТП

8. Выберите независимую экспертную организацию, которая будет производить оценку ущерба, полученного в результате ДТП. Если Вы готовы доверить проведение экспертизы нам то:

- свяжитесь с нами по телефону +7 (495) 74-83-007;

- определитесь с услугами, сопутствующими оценке, которые мы можем выполнить за Вас.

- выберите, как и когда Вам удобнее подписать договор на оказание выбранных услуг;

- узнайте какие документы необходимы для проведения экспертизы.

7. Согласуйте с экспертом-техником дату и место проведения осмотра поврежденного автомобиля исходя из следующих требований:

- эксперт страховой компании обязательно должн присутствовать на дополнительном осмотре, если есть скрытые повреждения;

- виновник в аварии может быть уведомлен о планирующемся осмотре не менее чем за 3 полных рабочих дня (6 рабочих дней, если место осмотра и место жительства виновника находятся в разных городах).

8. Дождитесь, когда эксперт-техник произведет расчет и согласует с Вами полученные результаты. Сегодня экспертные организации обязаны в расчете использовать справочники цен, пролобированные страховыми компаниями. В условиях быстрой девольвации рубля пропасть между реальностью и «рыночной стоимостью» по справочникам мгновенно стала очень существенной. Выходом из сложившейся ситуации может стать определение Конституционного Суда, в котором разъясняется, что потерпевший имеет возможность взыскать недостающую часть с виновника ДТП. Поэтому очень желательно, чтобы в экспертном заключении было рассчитано две стоимости:

- Стоимость ремонта по единой методике и справочникам РСА

- Рыночная стоимость ремонта на основании средних цен на запасные части, работы и материалы.

9. Обязательно получите свой экземпляр акта приема-передачи выполненных услуг, а так же документа подтверждающего оплату (чек или квитанция об оплате через банк).

Дальнейшие шаги

10. Дальнейшие шаги по полному возмещению убытков причиненных в результате ДТП:

- подготовка досудебной претензии с приложениями и направление ее виновнику;

- если виновник не возмещает оставшуюся часть ущерба добровольно необходимо подготовить документы для передачи в суд.

Единственный способ борьбы с несоответствием страховой выплаты и реальной рыночной стоимостью ремонта — это обращение в суд. Если Вам отказыают в выплате или недоплачивают — делайте независимую экспертизу ущерба и обращайтесь в суд.

Подробнее о возможных вариантах решения проблемы, возникшей со страховой выплатой, Вы можете ознакомиться на сайте наших партнеров ООО «Юридическая компания «Легард» — юридическая помощь или позвонить по телефону +7 (499) 4 00 3 00 2 для бесплатной юридической консультации.

Документы, необходимые для экспертизы ущерба автомобиля от ДТП в рамках ОСАГО

Для проведения экспертизы ущерба автомобиля нам необходимы следующие документы (или их копии)

- паспорт;

- доверенность на управление автомобилем (если Вы управляете автомобилем по доверенности);

- паспорт технического средства на автомобиль;

- свидетельство о регистрации транспортного средства;

- справка из ГИБДД, в которой перечислены участники ДТП и повреждения, причиненные в результате ДТП;

Как возместить ущерб при ДТП по ОСАГО?

Полис ОСАГО предоставляет возможность избежать существенных денежных потерь для виновника аварии, а потерпевшей стороне – возместить часть своих расходов. Это правило распространяется только в случае причинения при ДТП имущественного ущерба либо вреда здоровью (жизни). Моральный вред, нравственные страдания не входят в страховые выплаты.

Частенько, суммой компенсации удаётся покрыть только часть расходов, приобретённых при аварии. Все, что выходит за предел страховки, подлежит взысканию с лица, по чьей вине произошло столкновение.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Правовые основы

Порядок возврата ущерба от дорожного происшествия отражён в ФЗ «Об ОСАГО».

На основании этого закона на всех автовладельцев возложена обязанность страхования рисков своей гражданской ответственности. При возникновении инцидента, страховщик водителя, спровоцировавшего аварию, возместит убытки в рамках договора.

Полагается ли возмещение ущерба при ДТП по ОСАГО

Каждому водителю нужно помнить, что полис обязательного страхования покрывает ущерб от ДТП, а все остальные риски – нет. Под понятие «дорожно-транспортное происшествие» подпадают любые действия между авто, повлёкшие причинение повреждений транспорта, людям, даже полученные на месте стоянки или парковки.

Объектом аварии может выступать любой транспорт всех категорий. На основании полиса обязательного страхования компенсация убытков положена только пострадавшей стороне.

Полагается ли возмещение ущерба при ДТП по ОСАГО виновнику

Водителю, признанному виновным в дорожном инциденте, ущерб по полису ОСАГО не возместят.

Правила прямого возмещения ущерба (ПВУ)

ПВУ подразумевает, что пострадавший в результате столкновения автовладелец имеет право на обращение за возмещением ущерба в свою компанию, с которой у него подписан договор ОСАГО.

Ситуации, при которых возможно применение ПВУ:

- при ДТП ущерб здоровью и жизни не причинён;

- участники аварии – 2 автомобиля, владельцы которых имеют действующую страховку;

- у СК виновника лицензия является действительной;

- обоюдная вина сторон не установлена.

Для получения суммы по правилу ПВУ следует предоставить весь пакет документов и получить направление на проведение экспертизы, в случае удовлетворительного решения денежные средства переводятся на расчётный счёт, указанные в заявлении.

Порядок возмещения ущерба по ОСАГО

- при возникновении дорожного инцидента нужно сообщить о случившемся в СК с соблюдением указанных в договоре сроков;

- вместе с документами об аварии, предоставить заявление о наступлении страхового случая (СС);

- на основании бумаг, составленных представителями ГИБДД либо самими водителями на месте аварии, СК принимает решение о факте наступления страхового случая, либо его отсутствие; и о предоставлении выплат или об их отказе;

- при признании СС назначается независимая экспертиза по оценке ущерба, по результатам которой и определяется сумма, подлежащая компенсации, и в пределах установленных сроков денежные средства переводятся заявителю.

Уведомление страховой компании

Страхователь обязан уведомить компанию тем способом и в те сроки, которые оговорены в соглашении:

- Уведомление может быть направлено любыми средствами связи. Письменная информация считается переданной вовремя, независимо от факта получения её страховщиком, на основании ст. 194 ГК России.

- Немедленно обязаны уведомить о СС не только участники ДТП, но и выгодоприобретатель по договору страхования, в случае, если он имеет намерение получить возмещение.

- Возложенная законом обязанность страхователя немедленно уведомить компанию о наступлении страхового случая имеет существенно значение, так как:

- представитель СК получает возможность сразу осмотреть предмет страховки, зафиксировать степень его повреждений, предупредить возможность образования дополнительных убытков;

- при своевременном получении извещения, страховщик может самостоятельно принять меры по уменьшению убытков или спасению имущества, давать указания страхователю, организовать розыск пропажи;

- своевременные сведения требуются для СК при выстраивании отношений с перестраховочной компанией.

Неисполнение обязанности по уведомлению о ДТП не служит единственным поводом для отказа в выплате страховки. При несвоевременном получении извещения о происшествии страховщик имеет право (а не обязанность) не возмещать убытки.

Документы для предоставления в СК

К заявлению о выплате следует приложить:

- справку о дорожном инциденте;

- определение об отказе в возбуждении административного дела;

- паспорт;

- извещение о происшествии;

- протокол и постановление о нарушении Правил Дорожного Движения;

- свидетельство о регистрации автомобиля, ПТС;

- если помимо транспорта повреждено иное имущество, то документы, подтверждающие право собственности на них;

- договор аренды или лизинга (если авто принадлежит иному лицу);

- чеки, квитанции об оплате услуг эвакуатора для транспортировки авто до места ремонта или стоянки;

- заключение эксперта и чек об оплате его услуг (если экспертиза была проведена по инициативе пострадавшего);

- квитанции об оплате услуг по стоянке автомобиля с момента аварии и до дня проведения экспертизы;

- номер банковского счёта, наименование и реквизиты банка;

- если интересы гражданина в СК будет представлять представитель – то нужна нотариальная доверенность.

Как действует СК

По мере того как страховщик получит все документы и проведёт их проверку и правильность заполнения, он вправе назначить проведение независимой экспертизы машины при обнаружении противоречий в характере или степени повреждений автомобиля.

Итак, СК на протяжении 30 рабочих дней, отсчитывая от даты получения заявления, обязана:

- осмотреть повреждённый транспорт – не позднее 5 дней от даты поступления заявления;

- в случае необходимости провести экспертизу в независимом учреждении в течение 5 дней после осмотра транспорта;

- заполнить акт о СС или выдать направление машины на ремонт;

- выплатить страховку или выдать направление на ремонт;

- если случай признан не относящимся к разряду страховых, то направить извещение с обозначением причин отказа.

Сколько выплачивает страховая компания по ОСАГО

Для установления конкретных сумм возмещения проводится осмотр автомобиля, получившего повреждения, а в случае необходимости – экспертиза:

- При частичном повреждении машины – возмещение составит сумму, необходимую для восстановления авто до того состояния, в котором оно находилось до аварии.

- Когда стоимость ремонта повреждённого имущества равняется или даже завышает цену самого имущества, то речь идёт о его полной потере. Выплата составит сумму действительной стоимости автомобиля на дату ДТП.

- Если на место ДТП не были вызваны сотрудники ГИБДД (если нет ущерба жизни или здоровью), то потерпевший может рассчитывать на сумму выплаты не более 25 000 рублей.

- В случае если был произведён ремонт или авто было сдано в утиль до момента осмотра страховщиком, то он имеет право отказать в выплате.

Сроки выплат и лимиты

СК обязана выплатить возмещение в течение 30 дней со дня подачи заявления о СС (более подробно о сроках). Максимально возможные суммы выплат изменяются в зависимости от даты покупки полиса.

Если лицо, виновное в аварии купило страховку до 01.10.14 года:

- максимум 120 000 р., если повреждён авто одного потерпевшего;

- максимально 160 000 р., если вред нанесён нескольким машинам.

Если виновник ДТП приобрёл полис после 01.10.14 года, каждый потерпевший имеет право на выплату в сумме не больше 400 000 р.

Если договор заключён после 01.04.15 года, то за повреждение транспорта каждому из потерпевших полагается сумма не более 400 000 р. за вред, причинённый жизни или здоровью – до 500 000 р.

Причины отказа в страховой выплате ОСАГО

Причины отказа в выплате страховки, зафиксированные в договоре (на законных основаниях):

- установлена обоюдная вина водителей;

- ДТП произошло по причине перевозки грузов;

- потерпевший требует выплату морального ущерба или упущенной выгоды;

- причинен ущерб культурному памятнику, антиквариату;

- автомобиль, участвовавший в ДТП, не указан в полисе;

- авария случилась во время обучающей езды, при участии в соревнованиях;

- установлен факт мошенничества со стороны участников аварии

- банкротство компании (следует обратиться за возмещение в Российский Союз Автостраховщиков (РСА));

- при обращении был подан неполный пакет документов (дело подлежит возобновлению после подачи недостающих бумаг);

- полис оказался поддельным (необходимо в этом случае обратиться в орган полиции и РСА);

- обращение произошло после истечения оговорённых в договоре сроков (в этом случае рассчитывать на страховку не получиться);

Незаконные отказы от осуществления выплат, происходящие по недобросовестности страховщика, когда обвиняют клиента в нарушении условий договора или закона:

- умышленное причинение вреда имуществу;

- недействительность договора на момент аварии;

- срок диагностической карты истёк;

- либо ссылка на то, что виновник аварии:

- находился в состоянии алкогольного или иного опьянения;

- у него не было права управления транспортом, он не вписан в полис ОСАГО;

- скрылся с места ДТП.

Как снизить вероятность получения отказа в страховой выплате

Рассмотрим несколько рекомендаций, следуя которым можно существенно снизить риск получения отказа в выплате страховки:

- Необходимо соблюдать все правила страхования, внимательно читать при подписании договор и приложенную к нему документацию.

- Вовремя сообщайте СК о возникновении ДТП.

- Уделите внимание правильности заполнения документов об аварии сотрудниками ГИБДД, проверяйте корректность контактных данных, адресов, Ф.И.О., регистрационных номеров и наименований авто.

- Заранее подготовьте копии документов, которые будут отданы в СК, просите представителя компании поставить отметки о принятии оригиналов, чтобы в случае их утери предъявить копии.

- Если отказ в выплате всё-таки произошёл, требуйте у страховщика его письменной аргументации.

Порядок действий лица, чтобы гарантированно получить выплаты от СК, не составляя иска в суд

В правилах ОСАГО подробно указан весь принцип действия лица, желающего гарантированно получить компенсацию ущерба:

- Потерпевший в ходе аварии, при удобной возможности должен известить СК виновника о происшествии, с кратким описанием ситуации и чёткими ответами на заданные вопросы.

- Сотрудники ГИБДД, приехавшие на место столкновения, составят справку о ДТП, а водители – извещение для страховщиков. Если сторонами принято решение, что звонить в ГИБДД нет необходимости, то им нужно заполнить общее уведомление с подробным описанием обстоятельств, времени, места столкновения, с указанием виновника.

- До истечения 15-дневного срока с момента фиксации факта аварии, потерпевший должен прийти в СК, написать заявление о получении страховки в максимальной сумме и предоставить весь пакет документов.

На основании информации, изложенной в данной статье, можно сделать краткие выводы:

- По полису ОСАГО компенсация убытков полагается только для пострадавшей стороны.

- Закон предусматривает прямое возмещение убытков невиновному потерпевшему в своей компании.

- Необходимо как можно скорее известить СК о наступлении СС.

- Внимательно отнеситесь к заполнению документов на месте ДТП, в СК сдавайте документы только под подпись его представителя либо с заполнением реестр поданных бумаг.

- Вся процедура возврата убытков обозначена в законе «Об ОСАГО».

- Не следует впустую тратить своё время, если у СК имеются законные основания для отказа в выплате страховки.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Возмещение ущерба при ДТП по ОСАГО/КАСКО

С чего следует начать при возмещении ущерба после ДТП? Конечно же, с обращения в страховую компанию, где можно получить не только денежную выплату, которая частично или полностью сможет покрыть расходы по восстановлению транспортного средства, но и грамотную консультацию специалиста по оформлению необходимых документов для получения страховых выплат. Так думает каждый из нас, но на деле выходит совсем по другому – страховщики неохотно «расстаются» с денежными средствами, причитающимися страхователям по закону, которым придется пройти не одну инстанцию, прежде чем добиться справедливости.

Возмещение ущерба при ДТП по ОСАГО

ОСАГО представляет собой вид обязательного страхования, без которого ни один водитель, эксплуатирующий свое транспортное средство на территории РФ, не может управлять автомобилем. ОСАГО является гарантом возмещения ущерба в случае ДТП потерпевшей стороне, однако в связи с наличием различных нюансов в страховом законодательстве все чаще возникает потребность в судебном разбирательстве. Алгоритм действий при возмещении ущерба после ДТП по ОСАГО предельно прост – необходимо уведомить страховую компанию о наступлении страхового случая, затем собрать необходимые документы и предоставить их вместе с заявлением и автомобилем страховщику для принятия решения. Рассмотрим каждый этап подробней.

Важно! С 2014 года потерпевший при наступлении страхового случая имеет право обратиться за страховой выплатой в свою страховую компанию, если: в ДТП участвовало только два автомобиля, оба водителя застрахованы по ОСАГО, в аварии нет пострадавших. При нарушении хотя бы одного из этих условий, потерпевший должен обращаться в страховую компанию виновника.

Уведомление страховой компании. Согласно закону об ОСАГО и Правилам ОСАГО потерпевший после ДТП должен уведомить о случившемся страховую компанию, в которую он планирует обратиться за страховой выплатой в течении 5 рабочих дней с момента аварии. Впрочем, даже если Вы опоздаете с уведомлением, в законе нигде не прописано, что страховщик имеет право Вам отказать в страховой выплате на данном основании. Однако соблюдение этих сроков позволит решить проблему выплаты ущерба в более сжатые сроки. Документы, необходимые для предоставления в страховую компанию:

- заявление на страховое возмещение (каждая страховая компания имеет свой образец заявления)

- извещение о ДТП в страховую компанию;

- копию протокола, постановления или определения, выданные в ГИБДД;

- копию документов на автомобиль — ПТС (свидетельство о регистрации);

- копию полиса ОСАГО потерпевшего;

- копию паспорта того, кто претендует на страховую выплату;

- отчет об оценке ущерба независимой экспертизы (при наличии);

- копии договора, акта приема передачи и квитанций об оплате услуг оценочной компании (при наличии).

Как действует страховая компания. После принятия всех документов и осмотра автомобиля, страховая компания в течении 20 рабочих дней (п. 21 ст. 12 Закона об ОСАГО) должна рассмотреть заявление потерпевшего о возмещении ущерба после ДТП и произвести страховую выплату или выдать направление на восстановительный ремонт автомобиля либо направить ему мотивированный отказ.

Важно! Практика возмещения ущерба при ДТП со страховой компании такова, что страховщики значительно уменьшают сумму ущерба при его оценке, поэтому рекомендуется прибегнуть к услугам независимого оценщика либо до страхового осмотра либо после, если есть сомнения в правильности расчетов. Напоминаем, что все затраты потерпевшего могут быть взысканы со страховой компании в размере установленного лимита либо с виновника аварии.

Сколько выплачивает страховая компания по ОСАГО. Согласно статье 7 ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств», страховая компания при наступлении страхового случая возмещает:

- не более 400 тысяч рублей одному потерпевшему;

- не более 500 тысяч рублей в части возмещения вреда, причиненного здоровью каждого потерпевшего.

Если ущерб, причиненный транспортному средству, превышает лимит страховой компании, то выплату разницы необходимо истребовать с виновника ДТП в досудебном или судебном порядке.

Причины отказа в страховой выплате ОСАГО. Основания для отказа в страховом возмещении всегда указаны в правилах страхования отдельной компании, следовательно, с ними необходимо ознакомиться до подписания договора страхования. Существует и негласный список отказов, которые сегодня особенно распространены:

- непредставление полного комплекта документов для оформления страхового случая;

- неправильно оформлены документы;

- умышленные действия страхователя, которые повлекли наступление страхового случая;

- управление потерпевшим транспортным средством в состоянии алкогольного или наркотического опьянения;

- управление потерпевшим автомобилем без водительского удостоверения либо лицо, являющееся водителем, не отражено в договоре страхования;

- эксплуатация автомобиля, не прошедшего технический осмотр;

- ущерб наступил в результате заводского брака и другое.

Возмещение ущерба при ДТП по КАСКО

По полису КАСКО может быть застрахован абсолютно любой автомобиль, в том числе транспортное средство, не состоящее на учете в ГИБДД. Страховой полис добровольного страхования защищает от хищения, пожара, стихийных бедствий, падения различных предметов, противоправных действий третьих лиц и, конечно, от повреждений, полученных в результате дорожно-транспортного происшествия. Страховую выплату по полису КАСКО может получить как потерпевший, так и виновник аварии. Главным отличием страхования КАСКО от ОСАГО является лимит возмещения, который в последнем случае строго ограничен 400 000 рублей. Возмещение по КАСКО равняется страховой стоимости автомобиля.

Варианты возмещения страховых рисков автовладельца по полису КАСКО:

- Полное либо частичное восстановление автомобиля;

- Выплата возмещения в денежном эквиваленте;

- Компенсация в денежном эквиваленте стоимости ремонта, выполненного силами автовладельца. В стоимость входят услуги технических станций и затраты на покупку запасных частей.

Вид страхового возмещения выбирает страхователь при заключении страхового договора.

Порядок возмещения ущерба по КАСКО. Участник ДТП должен обратиться в страховую компанию за возмещением ущерба по КАСКО в оптимально возможные сроки с момента аварии, желательно не позднее истечения 15 рабочих дней. Страховая компания должна принять заявление о страховом случае от своего клиента, к которому должны быть приложены необходимые документы (идентично со страховыми выплатами ОСАГО). Закон устанавливает 20-тидневный срок на принятие решение компанией о страховой выплате, по истечению которого страхователю должна быть осуществлена выплата либо отправлено уведомление о мотивированном отказе.

Причины отказа в страховой выплате КАСКО

- страховая выплата по КАСКО не предусмотрена, когда ущерб был нанесен не транспортному средству, а непосредственно водителю или пассажиру, здесь возмещение ущерба можно требовать только по ОСАГО;

- если страховая компания посчитает, что автовладелец преднамеренно причинил вред своей машине;

- в случае, если застрахованным транспортным средством управляло лицо, не имеющее водительского удостоверения;

- если водитель находился в состоянии алкогольного или наркотического опьянения;

- если транспортное средство использовалось в целях, не упомянутых в страховом договоре – например, в автогонках.

Как снизить вероятность получения отказа в страховой выплате по ОСАГО и КАСКО

Страховая выплата по ОСАГО или КАСКО может быть осуществлена только в строгом соответствии с требованиями законодательства, поэтому чтобы избежать отказа следует быть предельно внимательным в своих действиях:

- не забывайте своевременно предупреждать страховщика о дорожно-транспортном происшествии;

- тщательно следите за заполнением всех бумаг, особенно на месте ДТП (любые ошибки в протоколе могут повлечь отказ в выплате или существенно уменьшить ее размер);

- делайте копии всех документов, особенно оригиналов, которые необходимо отдать страховщику;

- требуйте проставление необходимой отметки о принятии уведомления о ДТП и документов на страховую выплату;

- если страховая компания отказала в выплате, требуйте предъявления письменной мотивировки, чтобы в последующем можно было обратиться в судебные органы для разрешения спора по существу.

Инструкция по возмещению ущерба при ДТП от страховой компании по договору ОСАГО

Для полисов ОСАГО заключенных с 28 апреля 2017 года, начали действовать новые правила по возмещению ущерба после ДТП по договорам ОСАГО. В нашей статье мы приведем пошаговую инструкцию для автовладельцев, которые попали в ДТП и желают получить денежную компенсацию на восстановление транспортного средства либо ущерба здоровью или морального вреда от страховой компании по новым правилам.

Когда ущерб подлежит возмещению и какие суммы выплат по полисам ОСАГО

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выполнить любой из предложенных вариантов:

- Обратиться за консультацией через форму.

- Воспользоваться онлайн чатом в нижнем углу экрана.

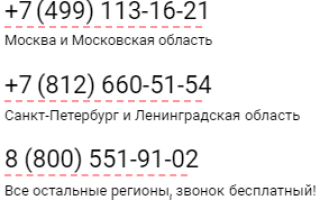

- Позвонить:

Итак, гражданин может требовать возмещения по ОСАГО в следующих случаях:

- в результате дорожно-транспортного происшествия причинен вред имуществу;

- в результате ДТП есть пострадавшие, т.е. причинен вред здоровью;

- также страхователь может подать на возмещение утраченного заработка;

- расходы на погребение;

- кроме этого можно заявить на компенсацию расходов, причиной которым является потеря кормильца.

Максимальная компенсация (Статья 7 Закон об ОСАГО), которую можно получить по ОСАГО в зависимости от указанных выше случаев содержится в следующей таблице:

Помните, что при любых ДТП, ущерб по которым не превышает 50 тыс. руб. можно составлять «Европротокол» (без сотрудников ГИБДД), подробнее о том, что это такое и как его заполнять читайте в нашей статье.

Новые правила в законе об ОСАГО в 2017 году

С 2017 года законодатель ограничили право граждан на получения денежных компенсаций по страховым случаям, теперь их можно получить только в следующих случаях:

- при полной гибели автотранспортного средства

- если лимит (400 тыс. руб.) по ОСАГО был превышен;

- если в ДТП потерпевшему причинен вред здоровью или наступила его смерть;

- если потерпевший является инвалидом;

- если страховщик не имеет возможности провести ремонт автомобиля на станции технического обслуживания отвечающей требованиям закона.

Во всех остальных потерпевшему будет возмещен ущерб в натуральном виде, т.е. будет осуществлен ремонт автомобиля на автосервисе.

Пошаговая инструкция по возмещению ущерба при наступлении страхового случая по ОСАГО

Для получения положенной по закону денежной компенсации (возмещение), необходимо придерживаться, пошаговой инструкции, написанной ниже.

Шаг №1. Сообщаем в страховую компанию о наступлении страхового случая.

Важно понимать, что если потерпевший желает претендовать на право воспользоваться страховым возмещением, он должен в положенный срок (обычно 15 дней с даты ДТП, точнее написано в правилах вашей СК) уведомить страховую компанию (СК) о произошедшем страховом случае (требования ФЗ №40, п.3,ст.11).

Также участнику ДТП (водителю) нужно оповестить других участников ДТП, о намерении предъявить о возмещении вреда, предоставить данные из полиса ОСАГО (его серию и номер, наименование, адрес и телефон страховщика).

- Если в результате ДТП вред причинен исключительно имуществу (без пострадавших), либо авария произошла с участием двух транспортных средств (включая прицепы), владельцы которых имеют действующий полис ОСАГО. То за возмещением вреда, причиненного имуществу нужно обращаться к своей страховой компании.

- Во всех остальных случаях с требованиями о возмещении вреда, нанесенного имуществу потерпевшего нужно обращаться в страховую компанию виновника ДТП.

Шаг №2. Необходимые документы, которые нужно предоставить страховщику.

Перечень необходимых документов достаточно обширен, есть основной список, который потребуется собрать каждому потерпевшему, и есть дополнительный список, давайте рассмотрим их подробнее.

Основной перечень документов следующий:

- заявление о страховом возмещении;

- копия паспорта, заверенная у нотариуса, либо оригинал паспорта, предоставленный страховщику и после снятия копии заверенный их сотрудником на месте;

- нотариальная доверенность представителя потерпевшего (если возмещением занимаетесь не вы);

- реквизиты лицевого счета потерпевшего, если денежную компенсацию планируете получать безналичным способом;

- если потерпевший не достиг возраста 18 лет, то требуется разрешение от органов опеки и попечительства;

- справка о ДТП (о ней вы можете прочитать в нашей отдельной статье);

- извещение о ДТП.

Дополнительный перечень документов, в зависимости от случая приведен ниже.

Причинение вреда имуществу потерпевшего:

- документ подтверждающий владением транспортного средства на правах собственности (обычно это ПТС);

- экспертная оценка специалиста (заключение экспертизы), и документы, подтверждающие ее оплату (в случае если был нанят независимый эксперт);

- квитанция на уплату расходов по эвакуации транспортного средства (если вы хотите получить за это возмещение);

Документы подтверждающие расходы на хранение автомобиля (считается от даты ДТП до даты осмотра авто страховщиком или независимым экспертом).

Возмещение утраченного заработка в связи с причинением вреда здоровью потерпевшего:

- документы от медицинских учреждений доказывающие получение травм или увечий (например, справка о периоде нетрудоспособности);

- заключение врача судмедэксперта о степени утраты общей или профессиональной трудоспособности (при наличии);

- если медосмотр производился на месте ДТП, то нужна соответствующая справка от бригады скорой помощи;

- документ подтверждающий официальные доходы, например, справка 2-НДФЛ или налоговая декларация, необходимы только в случае возмещения утраченных доходов потерпевшего.

Возмещение расходов на лечение и дополнительных расходов:

- в организации, которая занималась вашим лечением нужно запросить выписку из истории вашей болезни;

- квитанции, чеки и др. документы, доказывающие что вы оплачивали услуги медучреждения;

- чеки на купленные лекарства;

- заключение врачей, что вам требуется дополнительное питание, сиделка, установка протезов, лечение в санатории и т.д. (необходимо при возмещении доп. расходов);

- и другие документы подтверждающие ваши расходы, например, на инвалидное кресло, квитанция или справка из санатория и т.д.

Возмещение вреда при потере кормильца:

- заявление, в котором указаны данные всех членов семьи, которые находились на иждивении или имели такое право;

- копия свидетельства о смерти;

- свидетельство о рождении детей, если на дату наступления ДТП, у погибшего имелись дети на иждивении;

- если в семье есть дети инвалиды, то нужна соответствующая справка;

- справка из ВУЗа, лицея и других образовательных учреждений, что член семьи находящийся на иждивении погибшего, обучался в одном из них;

- справка о необходимости постороннего ухода;

Возмещение расходов на погребение:

- копия свидетельства о смерти;

- документы, подтверждающие произведенные расходы на погребение.

- сумма, которая подлежит возмещению на погребение, будет не более 25 000 рублей.

Шаг №3. Предоставьте документы страховой компании.

Не позднее 5-ти рабочих дней после дорожно-транспортного происшествия, необходимо вручить все бумаги представителю страховой или при личном визите к страховщику. Способы вручения, следующие:

- отправка заказного письма с уведомлением почтой России;

- при личном визите, важно попросить сотрудника страховой произвести опись принятых документов и поставить его подпись, печать и текущую дату.

Шаг №4. Экспертиза поврежденного автомобиля.

Если вы как потерпевшее лицо желаете получить возмещение ущерба причиненного в результате ДТП своему автомобилю, то в вашу обязанность входит в течении пяти рабочих дней (после подачи заявления) предоставить свое авто на осмотр в страховую компанию. Страховщик же в свою очередь должен за 5 дней произвести оценку нанесенных повреждений своими силами или с привлечение независимого эксперта.

Если транспортное средство находиться не на ходу, то в страховую нужно сообщить адрес местонахождения ТС.

Если результаты оценки устраивают обе стороны, согласны с результатами и размерами оцененного ущерба экспертом страховой, то дополнительных проверок не нужно, если нет, то привлекается независимый эксперт.

Шаг №5. Дождаться выплаты страхового возмещения.

Выдать направление на ремонтные работы, выплатить денежную компенсацию или отправить потерпевшей стороне, аргументированный отказ страховая компания должна в течении 20 дней (не беря в расчет выходные и праздничные дни), со дня получения от потерпевшего необходимого перечня документов, если же будет осуществляться выплата в натуральном виде, то ремонт ТС производиться на автосервисе из предоставленного страховщиком списка потерпевшей стороне – в течении месяца.

Когда страховщик может отказать в страховой выплате по полису ОСАГО

Причин, по которым страховая компания может отказать в выплате много, вот самые распространённые из них:

- был предоставлен неполный перечень необходимых документов;

- предоставленные документы имеют признаки фальсификации;

- в документах допущены грубые ошибки;

- ДТП наступило в результате мошеннических действий страхователя;

- имеется заключение что потерпевший находился в состоянии алкогольного или наркотического опьянения;

- у потерпевшего не было водительских прав или их срок действия закончился, либо он не вписан в страховой полис ОСАГО;

- автомобиль не прошел должным образом технический осмотр;

- ущерб наступил в результате заводского дефекта и т.д.

Что делать если страховая компания не платит

Автовладельцы, попавшие в ДТП, очень часто оказываются в ситуации, когда, заявив свое право на страховую выплату, она не соответствует их ожиданиям, либо м во все в ней отказано, если так произошло, то нужно:

- Провести независимую экспертизу поврежденного ТС, и соберать доказательства причиненного вреда жизни или здоровью.

- Составить и вручить лично или отправив письмом с уведомлением претензию страховщику(вот статья как ее составить).

- Пожаловаться на действия страховой компании в Российский союз страховщиков (РСА).

- Направить жалобу на страховщика в Департамент страхового рынка Банка России.

- Подготовить исковое заявление и передать его в суд.

Как происходит возмещение ущерба при ДТП по полису ОСАГО

Полис обязательного автострахования является непременным спутником любого участника дорожного движения. В случае возникновения транспортных происшествий именно он гарантирует пострадавшей стороне возмещение ущерба по ОСАГО.

Но несмотря на то, что система защиты гражданской ответственности действует в России давно, далеко не все водители знают, как при ДТП получить компенсацию от страховщика.

Как сейчас происходит возмещение ущерба пострадавшему по ОСАГО

Законодательство в области страхования гражданской ответственности регулярно совершенствуется. Нередко новый календарный год приносит с собой и изменения, в курсе которых должны быть все автолюбители. Не стал исключением и 2017 год. Вступивший в силу в апреле закон № 49-ФЗ от 28.03.2017 года изменил порядок, по которому ранее производилось взыскание страхового возмещения по договорам ОСАГО.

В настоящее время страховщик уже не предлагает пострадавшей стороне получить компенсацию в денежной форме. Автомобиль, получивший при аварии повреждения, направляется на ремонт в сервисный центр, аккредитованный страховой компанией. Справедливости стоит заметить, что автомобилист имеет право и самостоятельно выбрать СТО для ремонта своего авто, но прежде чем передавать машину в руки мастеров, ему необходимо согласовать данный сервис со своим страховщиком.

Новые страховые правила распространяются только на те договоры, дата заключения которых предшествовала вступлению закона в силу. Их введение было вызвано необходимостью предотвращать возможные случаи фальсификации со стороны физических лиц или страховых компаний данных об авариях с целью получения денежного возмещения.

Но, как и любое правило, данная законодательная норма предусматривает ряд исключений:

- потерпевший получил вред здоровью средней или тяжкой степени или погиб в результате аварии;

- автомобиль получил настолько сильные повреждения, что не подлежит восстановлению;

- стоимость ремонтных работ превышает лимитированную законом сумму компенсации, а владелец отказывается производить доплату из собственных средств;

- страховая компания и пострадавшая сторона заключили соответствующее письменное соглашение;

- при столкновении был нанесен вред инвалиду 1 или 2 группы.

В этих случаях взыскание по ОСАГО будет производиться в денежной форме.

Финансовая компенсация будет рассчитана с учетом износа автомобиля на момент столкновения, а натуральная форма возмещения износ авто не учитывает.

Сумма компенсации при ДТП

В 2014 году лимиты страховых выплат, утвержденные законом «Об ОСАГО», были пересмотрены в сторону увеличения, и сейчас они составляют достаточно внушительные суммы. Учитывая, что пострадать в дорожном инциденте может не только машина, но и человек, виды выплат делятся на компенсацию:

- имущественного ущерба;

- вреда здоровью и жизни;

- потери заработка;

- погребения;

- потери кормильца.

Проще всего дело обстоит с компенсацией материального ущерба, полученного автомобилем. Его владелец может рассчитывать на получение от страховщика 400 тысяч рублей. Конечно, это максимальная сумма. Фактический размер компенсации, подлежащий выплате водителю, чей автомобиль получил повреждения в результате действий виновной стороны, определяется на основании данных экспертизы. При расчете будут учтены:

- износ машины;

- число и характер полученных повреждений;

- рыночная стоимость авто.

Если же страховщик установит, что ущерб, причиненный автомобилю, превышает установленный законом лимит в 400 тысяч рублей, расход в объеме разницы в стоимости ремонта предстоит нести виновнику аварии.

Совсем другие суммы выплачиваются в случае, если в результате аварии вред был нанесен не имуществу, а жизни и здоровью потерпевших. Закон предусматривает в подобных ситуациях выплату:

- 500 тысяч рублей при причинении вреда здоровью;

- 475 тысяч близким родственникам в случае гибели пострадавшего;

- 25 тысяч близким родственникам дополнительно на похороны;

- 50 тысяч дальним родственникам на погребение погибшего.

Кроме того, практика показывает, что страховщики производят выплату компенсации с учетом градации ущерба здоровью:

- 500 тысяч при получении инвалидности 1 степени;

- 350 тысяч, если человек стал инвалидом 2 степени;

- 250 тысяч инвалиду 3 степени;

- 500 тысяч, если в результате ДТП инвалидом стал ребенок.

Кроме того, порядок расчета возмещения по факту причинения ущерба здоровью подразумевает и степень полученных повреждений:

- 35 тысяч может быть выплачено при внутренних кровотечениях, подразумевающих потерю до 1 литра крови;

- 50 тысяч получит пострадавший при большой кровопотере.

Чья страховая компания выплачивает ущерб

Нередко после оформления бумаг, фиксирующих факт аварии, автомобилист не знает, в какую из страховых компаний ему следует направить заявление о компенсации урона:

- в организацию, с которой он сам заключил договор;

- или в компанию, обслуживающую виновника столкновения.

Ответ на вопрос, кто выплачивает ущерб по ОСАГО при ДТП, четко дает закон об ОСАГО.

- Пострадавшему автомобилисту следует обратиться к своему страховщику, если соблюдены следующие условия:

- число машин, участвовавших в дорожном инциденте, 2 или более;

- никому из участников аварии не был нанесен урон здоровью, и никто из них не погиб;

- оба водителя имеют действующие полисы обязательного страхования;

- в результате происшествия не задеты имущественные интересы третьих лиц.

- Во всех остальных случаях, где имеет место наличие человеческих жертв или причинение вреда здоровью, пострадавший автолюбитель должен нести заявление в страховую компанию, защищающую ответственность виновника аварии.

Если же инициатор столкновения и вовсе не имеет полиса ОСАГО и при этом отказывается добровольно компенсировать урон, потерпевшему водителю предстоит обращаться в суд, чтобы получить решение о принудительном взыскании денежной компенсации с виновной стороны.

Порядок возмещения по полису ОСАГО

Даже самый аккуратный водитель может в любой момент стать участником дорожного происшествия не по своей вине. И тем более ему будет обидно, если из-за ошибок, допущенных при оформлении ДТП, страховая компания по формальным признакам откажет ему в страховой выплате. А поскольку страховщики не желают расставаться с деньгами, каждый автолюбитель должен знать, как ему получить положенную компенсацию.

Чтобы своевременно и в полном объеме получить страховую выплату нужно придерживаться четкого порядка действий:

- Сразу же после наступления страхового случая включить аварийную сигнализацию и выставить предупреждающий аварийный знак. Если есть пострадавшие люди, немедленно вызвать на место происшествия медиков.

- Оформить ДТП. Это можно сделать с помощью сотрудников полиции или самостоятельно, использовав бланк Еевропротокола. Если водители не имеют спора в отношении размера ущерба, который не превышает 50 тысяч рублей, и сходятся во мнении по вопросу виновности сторон, они могут:

- осуществить фото- и видеосъемку места столкновения;

- после этого убрать автомобили с проезжей части, если они мешают движению;

- заполнить бланк Европротокола самостоятельно или доехать до ближайшего поста ГИБДД и обратиться к сотрудникам полиции по вопросу оформления аварии.

- Известить своего страховщика о происшествии. Срок, в течение которого водитель должен известить своего страховщика о полученном ущербе, оговаривается в законе и составляет 5 дней.

- Собрать комплект необходимых документов. Их перечень указан в Положении о правилах ОСАГО и включает:

- паспорт гражданина;

- доверенность, если в страховую обращается посредник, а не владелец авто;

- документ о регистрации авто;

- действующий страховой полис;

- документы, подтверждающие факт аварии, например, копия протокола ГИБДД, Европротокол, постановление о возбуждении административного дела.

- Обратиться в страховую компанию. В адрес страховщика следует написать заявление, приложить к нему все собранные документы, предъявить автомобиль для экспертного осмотра.

Действуя по данному алгоритму, автомобилист должен помнить, что закон об ОСАГО отводит для обращения в страховую с заявлением только 5 рабочих дней. И отсчитываются они, начиная с даты произошедшего ДТП.

Последним шагом является получение возмещения, которое может быть представлено в двух формах:

- натуральная – подразумевает ремонт машины на СТО.

- денежная – выплачивается только в предусмотренных законом исключительных случаях наличными через кассу или безналичным переводом на банковский счет заявителя.

Страховщик обязан выплатить заявителю компенсацию или выдать ему направление на ремонт машины в срок, не превышающий 20 календарных дней, за исключением праздничных. Отсчет срока производится от даты подачи заявления и предоставления требуемых документов. На проведение ремонтных работ отводится месяц. Если страховщик не выполняет свои обязательства в срок, заявитель имеет право взыскать с него неустойку в размере 1 процента за каждый день просрочки.

Система защиты гражданской ответственности водителей действует на территории России уже давно, но законодательство в сфере страхования продолжает изменяться, преподнося автовладельцам все новые сюрпризы. Чтобы быть уверенным в том, что полис ОСАГО поможет покрыть полученный при аварии ущерб, следует следить за нормативными новшествами, а также неукоснительно соблюдать правила движения на дорогах.